2020-10-23 [ 奶酪观点 ] 机构化是A股市场发展的必然趋势

- 10/23/2020

- 13:39

说起美股,很多人的第一印象是机构投资者占比高、资本市场更加成熟。而说起A股,更多的是给人留下“一赚二平七亏”的印象。出现这种差别,与中美资本市场机构资金占比的差异不无关系。

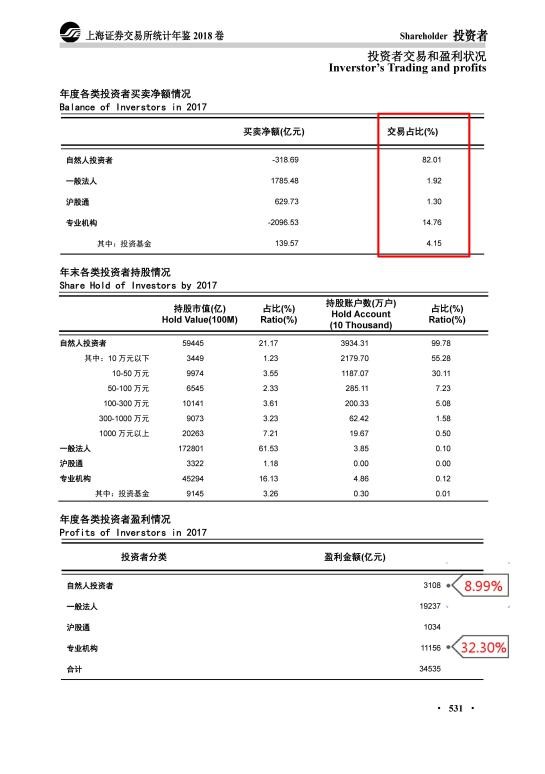

“投资有风险,入市需谨慎”人人皆知,真正深刻认识到这句话的含义并作出投资决策的投资者,却属凤毛麟角。上交所2018年年鉴显示,自然人投资者贡献了2017全年沪市超八成的成交额,但盈利金额仅不足一成。而机构仅仅贡献了2017年全年14.76%的交易额,盈利却是自然人投资者的三倍多。

A股机构资金占比低,但机构规模逐步提升

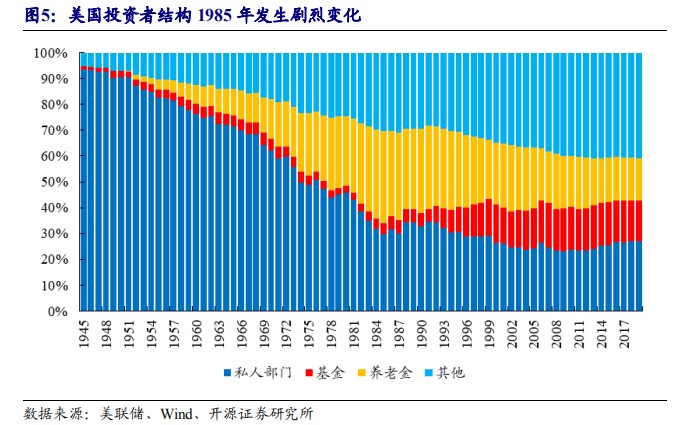

美国股市自1792年诞生至今,经历了长时间的机构化过程。简单回顾美股的历史可以发现,二战结束后美国经济再度迎来繁荣,个人投资者在“赚钱效应”的吸引下纷纷进入股市。开源证券数据显示,1945年美国私人持有美股的市值占比高达93%,可以说是一个几乎完全由个人投资者主导的市场。

转变始于上世纪70年代,在这近30年中,美国养老金体系崛起并迅猛发展,大规模的私人养老基金通过购买共同基金的方式进入美股市场;同时由于市场的上涨,共同基金表现良好,个人投资者也开始选择通过购买基金间接入市。美股投资者结构出现明显变化,个人投资者比例不断下降。2000年,美股个人投资者占比下降到历史极值23%,此后一直在23%至27%之间的低位徘徊。

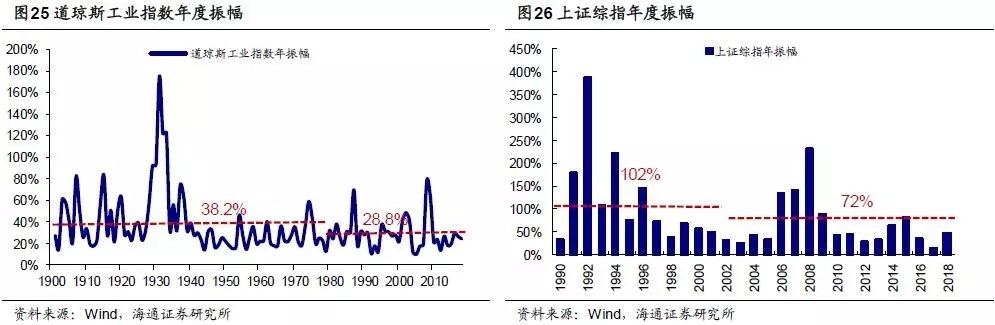

机构投资者大量入市,最直接的影响就是美股换手率和波动性都有所降低,市场的稳定性明显增强。以道琼斯工业指数为例,1980年代以前该指数年度振幅平均值为38%。但随着机构投资者的发展壮大,1980-2010年道指年度振幅平均值下降到29%。

反观A股市场,个人投资者占比仍然较高。上交所2019年年鉴显示,截至2018年年末,自然投资者持股市值为4.55万亿元,占比19.62%;而专业机构持股市值仅有3.23万亿元,占比为13.92%。其中,专业投资基金仅有8112亿元,占比不足4%。在这种投资者结构下,A股波动率更为明显,上证综指在2001年前,平均振幅超过100%,即使目前有所下降,也达到70%以上。

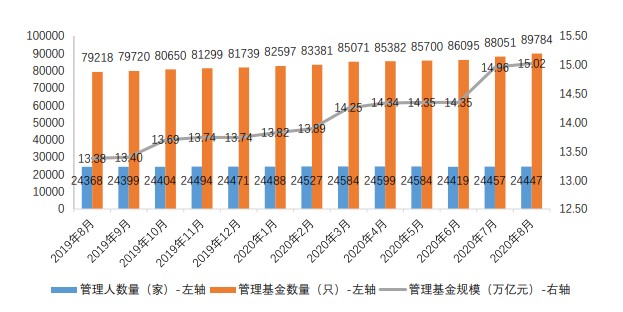

庆幸的是,当前A股市场也正走在机构化的进程中,机构规模不断增长。以中国私募基金总规模为例,中基协最新数据显示,今年私募基金总规模接连突破14万亿、15万亿,截至今年8月底,总规模已经达到15.02万亿元。

机构付出的研究成本很高,具备压倒性优势

无论是哪一国的资本市场,机构化率的提升都离不开收益的支撑,“赚钱效应”才是决定资金稳定流入的主要因素。

A股自然也不例外。上交所2018年年鉴显示,持有沪市21.17%市值的自然人投资者,贡献了2017全年沪市超八成的成交额,但盈利金额仅不足一成。而专业机构持有沪市16.13%的市值,贡献了2017年全年14.76%的交易额,盈利却是自然人投资者的三倍多,占比高达32.3%。

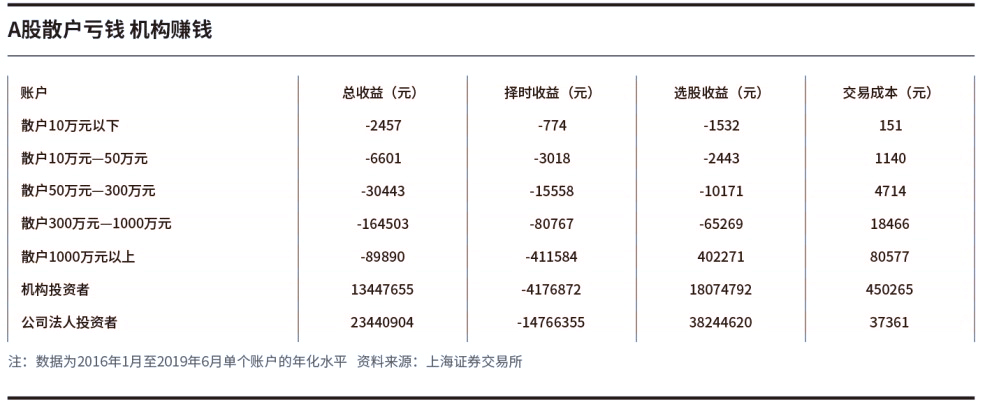

近期,上海证券交易所资本市场研究所所长施东辉等专家学者,研究了上交所超过5300万账户的交易数据和收益表现,显示无论是账户在10万以下的“小散”,还是资金量在千万级别以上的“牛散”,2016年1月至2019年6月期间,单账户平均总收益均为负值,只有机构投资者和公司法人投资者在此统计区间内实现了正收益。

另外值得注意的一点是,个人投资者(账户资金量在0-1000万以上)、机构投资者、公司法人投资者在统计区间内依靠择时均未能实现盈利,仅有账户资金在千万以上的个人投资者、机构投资者和公司法人投资者依靠选股实现了正收益。

收益分布反映出专业机构拥有绝对的优势。一是在信息获取途径上,专业的机构除了依靠常规信息披露、券商研究所研究报告外,还可以购买第三方平台的调研服务;二是在资源利用上,包括上市公司调研、产业上下游专家资源,这些需要通过长时间累计和成本来建立。三是机构团队的力量更大。在一个团队中,思考方式更多维,在日常投资决策中多一个概览的讨论,都更容易打破惯性的思维。

但需要强调的是,机构投资者对比个人具备优势,并不代表个人投资者就一定会出现亏损,也不代表机构都能获得盈利。即使是机构投资者,水平也是参差不齐的,投资者要根据自身风险偏好优中选优。

注册制将推动A股专业化、成熟化

当前,我国注册制步伐不断加快,未来上市公司IPO门槛会越来越低。尽管注册制对投资层面的影响微乎其微,只是多了一些标的,无关投资难度的高低。但标的数量的增加也意味着投资者也需要花费更多的精力研究基本面,如此才能挑选出优秀的企业。

价值投资理念越来越深得人心,更多个人投资者开始相信机构比个人获得正收益的概率更高。但问题是,即便认可机构投资者平均收益率高于自己,甚至胜率也大于自己,很多投资者依然习惯单打独斗,而不是选择专业投资者管理资产,这就是知行合一的问题。

现在,国内很多投资者还是根据K线来投资,更偏向通过波动盈利。股份制改革、股权分立等一些具有我国特色的改革,让个人投资者形成一种固有思维,认为我国资本市场就是和别的市场不一样。

但投资毕竟要回到价值层面去判断、理解上市公司基本面。在机构化率提高后,市场波动率会有效下降,股票价格围绕价值中枢出现合理波动。可以肯定的是,未来盈利来源是价值提升,而不是市场波动。一直以来,我们强调收益来源主要是上市公司内在价值的提升,带动二级市场估值提升从而产生盈利。从定量的角度看,也就是原本10块钱的东西,10年后值20块。

结语:因此,投资者教育还有很长的路要走。站在我们的角度,我们不希望投资者花钱买教训,被动地认知到这个市场,而是一开始就接受到正确的投资理念教育,包括投资有哪些策略,不同的投资策略收益特征又是怎样的。不同风险偏好的投资者可以与合适的资产管理公司相匹配,并持续产生正向的结果。但这并不代表机构投资者的收益率就一定比个人投资者更高,只是历史数据经验显示,机构投资录得正收益的机会更大。