2020-6-5 [ 奶酪观点 ] 价值投资的长胜之道

- 06/05/2020

- 13:44

导语:一季度,巴菲特旗下投资公司伯克希尔净亏损497.46亿美元(约合人民币3500亿元),加上“股神”意外清仓航空股,让众多信奉巴菲特价值投资的粉丝们,感到了前所未有的迷茫。尽管巴菲特股东大会已经过去将近一个月,但是不少投资者对价值投资理论是否过时的疑惑并没有减少。

需要提醒的是,伯克希尔在1965-2019年间,复合年增长率达到20.3%。在长期价值投资理念下,过于关注任何一个季度的投资损益意义都不大。投资者更应该将关注点放在巴菲特对黑天鹅的事前防御,以及黑天鹅发生时的应对策略。在我们看来,做好风险控制+现金管理+价值投资,是巴菲特长达半个世纪以来屹立不倒的重要原因。

风险控制:投资要抱着黑天鹅心态,活下来是第一要义

今年3月份,巴菲特在接受采访时还曾坚定地表示不会卖出航空股,令人意想不到的是其随后几个星期就宣布清仓退出。在股东大会上,巴菲特解释自己卖出航空股的原因:近几个月来,由于新冠病毒在世界范围内的传播,很多行业都面临巨大压力,而旅游业是受影响最严重的行业之一,70%~80%的航班已经暂停,导致航空股处于极其艰难的状况。巴菲特表示,航空公司未来的应对措施将包括借款回购股票,这迫使航空公司回吐利润,继而影响后续经营。在其未来显得模糊不清的节点上,再购买航空公司股票风险会更大。

“黑天鹅”一词提出者——美国金融数学家塔勒布曾表示,黑天鹅是指对金融市场产生重大影响的突发事件,具有意外性、会产生巨大的破坏性影响、尽管事后可以解释,但事前难以预测等特点。基于黑天鹅的特点,投资者最应该做的是预防黑天鹅,而不是预测黑天鹅的发生。

在面对突如其来的黑天鹅时,是增持还是暂时回避,主要取决于个股内在价值是否发生变化。若个股下跌主要是黑天鹅带来悲观情绪导致的,个股内在价值以及核心投资逻辑没有发生变化,那么此时就是增持的好机会。相反,若黑天鹅会对行业、个股带来长期不可逆的影响,那么及时止损是正确的投资决策。因此,巴菲特清仓航空股,并不代表他抛弃了价值投资理论,也不代表其前期买入航空股的投资逻辑是错误的,而是因为疫情黑天鹅的到来让航空公司短时间内出现巨变,过往投资航空股的逻辑已经不成立。能够坦然应对投资逻辑出现偏差,并对这种偏差作出快速反应,也是优秀投资者在面对黑天鹅时一个比较好的反应。

过去,巴菲特曾说过两条投资铁律,第一条是永远不要亏损;第二条是永远不要忘记第一条。在极端风险下,运用自己的知识判断个股内在价值已经不符合预期,并果断执行避险操作进行止损,本质上代表对市场的尊重、对股市的敬畏。确保自己活下来,是投资马拉松中跑到最后并获得长期投资回报的首要前提。

现金管理:加强流动性管理,应对风险和抓住机会

伯克希尔现金水平也备受投资者关注。截至一季度末,伯克希尔账面上现金达到1370亿美元,比去年底增加了大约100亿美元。对此巴菲特表示,目前没有进行投资,是因为还没有找到优质的公司。

伯克希尔保留大量现金,实则是一以贯之的行为。巴菲特不曾忘记:任何事物都有正反两面。正如目前新冠肺炎疫情导致全球经济陷入停滞之中一样,资本市场在巨震的同时也跌出了机会。2008年,信用危机加上暴跌的住宅价格和股票价格,使得整个美国陷入巨大的恐慌之中,经济几乎瘫痪。而在2007年判断“保险盛宴已经结束”“随着房价的下跌,大量愚蠢的金融问题被曝光”的巴菲特,在危机爆发前就囤积了巨额现金。数据显示,进入2008年时,伯克希尔拥有443亿美元的现金资产。然而,在2009年,其现金减少到了306亿美元(其中80亿用于BNSF采购)。

全球经济恢复速度和时间暂未确定,对伯克希尔这样的保险企业而言,做好现金储备以应对未知的兑付需求非常有必要。我们在投资中也长期保留一定比例的现金。从投资的维度考虑,主动储备现金出于三个方面的考虑。金融市场中,内在价值为1元的资产,即使当前价格已经下跌至5毛,也不代表未来不会继续跌至2毛。保留一定比例的现金一方面能避免市场持续下跌损失全部的本金。另一方面也是为了保留足够多的“弹药”,在发生大的回调时,能够抓住机会。此外,保留现金也能让我们保持良好的心态,不必让心情过于被市场价格波动困扰。市场上涨,我们会因为持仓收益而开心;即使市场下跌,我们有能力选择降低持仓成本。

价值投资:价投理念并不过时,坚守价值投资的人终归是胜利者

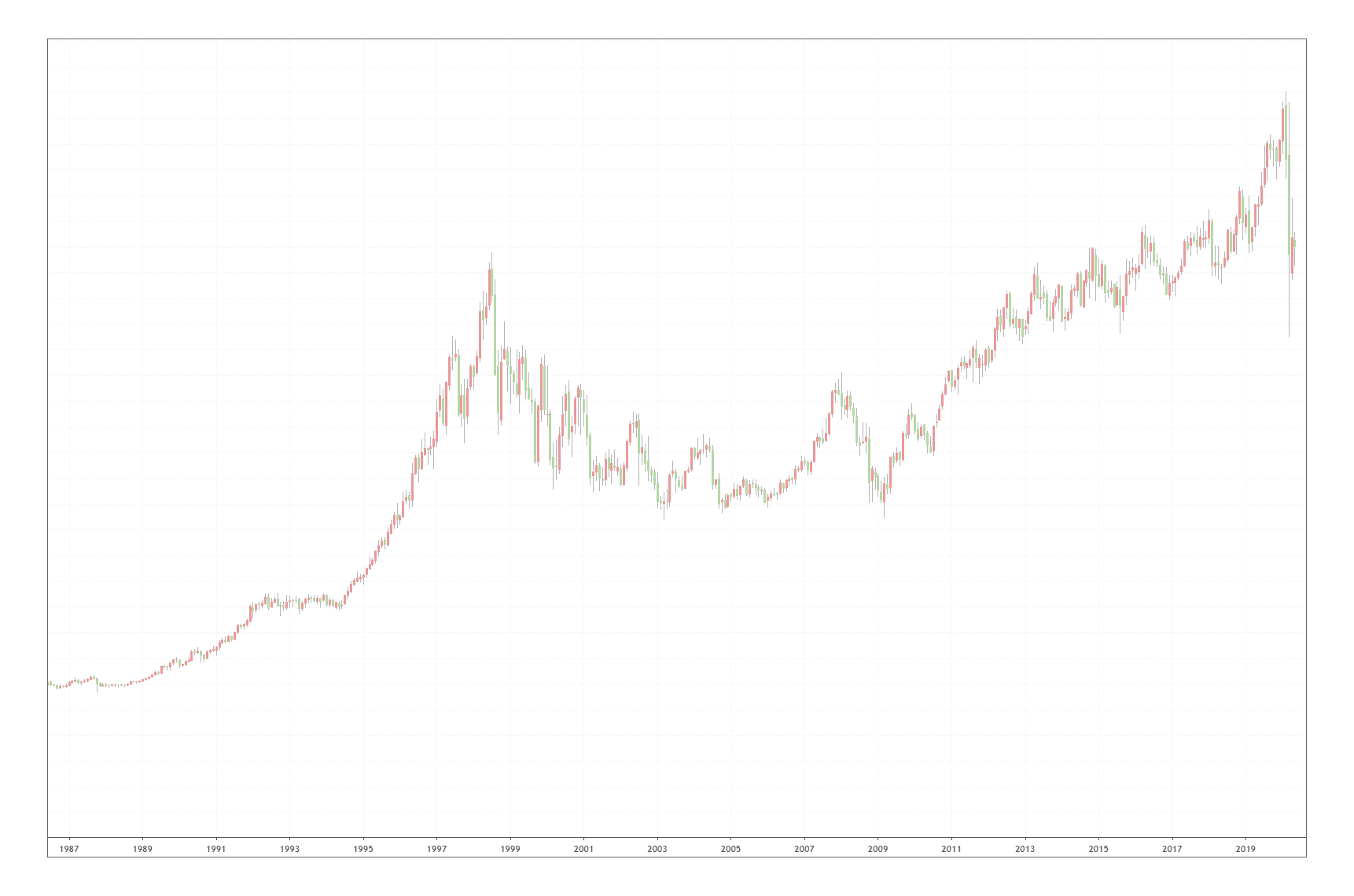

注意到巴菲特回避少数核心投资逻辑出现变化的企业的同时,我们也要看到他几十年如一日地坚守符合投资逻辑的企业。1988年,巴菲特旗下的伯克希尔重仓买入可口可乐5亿美元。此后两度增持累计投资13亿美元。回顾可口可乐1980年以来的股价走势,也可以发现其股价多次出现较大的回撤,例如在2018年间,可口可乐股价回撤将近25%。截至2019年第四季度,巴菲特在可口可乐上的持股比例依然保持为9.3%,其持有的可口可乐股权价值已经升至221亿美元。这就是巴菲特投资可口可乐的故事。

(1987年-2020年5月可口可乐股价走势 )

1965-2019年间,伯克希尔公司实现了20.3%的复合年增长率,远远超过标普500指数的10%;此外1964-2019年间,伯克希尔公司整体增长率达到惊人的2744062%。这一纪录可以说难以超越。在资本市场,波动原本就是常态。投资要想走得长远、走得稳当,除了制定科学的风险管理体系及做好现金管理,应对黑天鹅的冲击外,最重要的还是要坚守价值投资的理念。

在每年的股东大会,巴菲特总是不烦其烦地向广大投资者宣传“价值投资”理论。巴菲特曾表示,价值投资不光光是在合适的价格和时机购买优质的公司,而且,还必须长期持有其股票。巴菲特有一句经典名言:如果你没有做好持有这只股票十年的想法,那你就不应该持有其一分钟。

“希望每一个人在买股票的时候,都能够有一种思维。就是说你买的并不是股票,而是买到这个公司的一部分。”在今年的股东会上,巴菲特再次强调这一句话。我们也相信,亏损近500亿美元并不代表价值投资的投资失败,坚守价值投资的人终归是胜利者。