2019-11-29 [ 奶酪观点 ] 用后视镜看清自己身处的道路

- 11/29/2019

- 13:38

导读

本文是奶酪基金“投资中的三面镜子”系列的第二篇——后视镜。

做投资千万不能用后视镜看问题,很多公认的投资大师都持这样的观点,彼得·林奇就曾公开表示,你无法从后视镜中看到未来。可是,投资的世界并不是非此即彼的,而是辩证融合的,人多的地方不要去,大家都一致认可的理念也要多问几个为什么。

我们从大家的共识上又向前走了一小步,我们认为,做投资可以用后视镜,它可以辅助我们来判断自己正身处在怎样的道路上:后视镜里如果是一条泥路,你大概率就在一条泥路上;后视镜里是高速公路,你自然也大概率在高速公路上。

不过,后视镜需要慎用,绝大多数公司是不能用后视镜去看的,而且后视镜不能单独使用,需要和望远镜、显微镜放在一起组合使用。

做投资不能用后视镜为何成了共识

后视镜是汽车的重要配件,开车的时候,我们要看后视镜,了解后方的路况。但是,如果只看后视镜,而忽视了前方,就很容易掉进沟里。因此,有投资人将开车时只看后视镜的情形引入投资领域,意思是做投资不能只看过去的历史,并线性地认为历史一定会在未来重复发生。

开车时只看后视镜容易造成车毁人亡的惨剧,做投资只看历史就认为未来一定会重演历史也会付出投资失败的代价,这点无论是在成熟市场还是在新兴市场都已得到了验证。

投资人总是不断总结,只可惜是从后视镜中总结,而投资却是面向未来的。

从这个角度上讲,如果后视镜只是用来预测哪种风格的资产会在未来表现得更好,或者只以股价过去表现的单一视角来线性外推未来,那么确实要不得。因为牛熊交替和市场风格都是不断在变的,前一年正确的做法在下一年可能是不合时宜的,这样总结经验教训常常会以偏概全地吸取了不当的经验。在这个情境下,做投资不能用后视镜看问题就是对的。

但是,投资并不是非黑即白、非此即彼的,后视镜是不是一无是处呢?并不是。

其实每个人都或多或少地从后视镜去学习和总结经验。如果我们投资一些好公司,如果因为其过去的优秀去判断它未来大概率会继续优秀,其实也是有一定道理的,因为结果虽然有运气成分和其它因素干扰,但是长期的好结果往往也有一定的自身优势在支撑:后视镜里如果是一条泥路,你大概率就在一条泥路上;后视镜里是高速公路,你自然也大概率在高速公路上。

未来怎样取决于现在,而现在怎样则取决于过去,后视镜就是我们从现在看过去的窗口。从这个角度来说,后视镜对于投资来说就是有一定辅助作用的。

在本文开头,我们就说过,做投资可以用后视镜,但需要慎用。我们对后视镜的用法体现在两个方面,分别用来看行业发展和企业软实力。

用后视镜看行业发展

首先来看行业,行业分为纵向和横向两个维度去看。

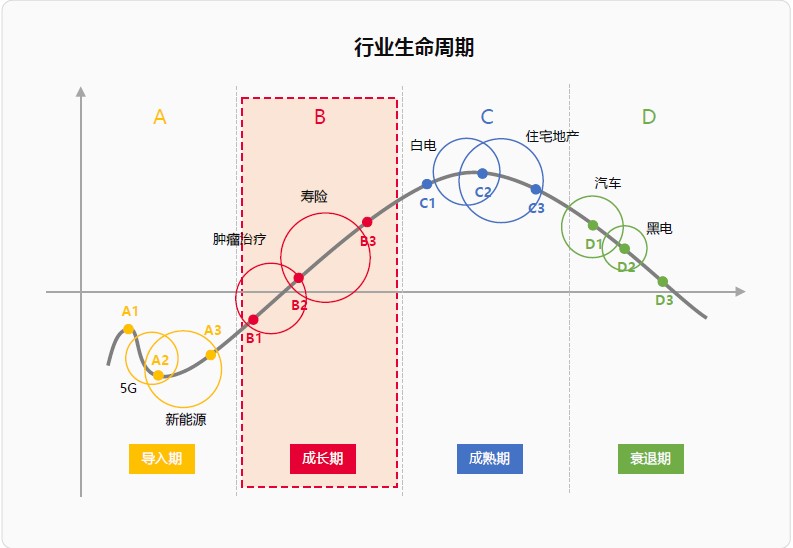

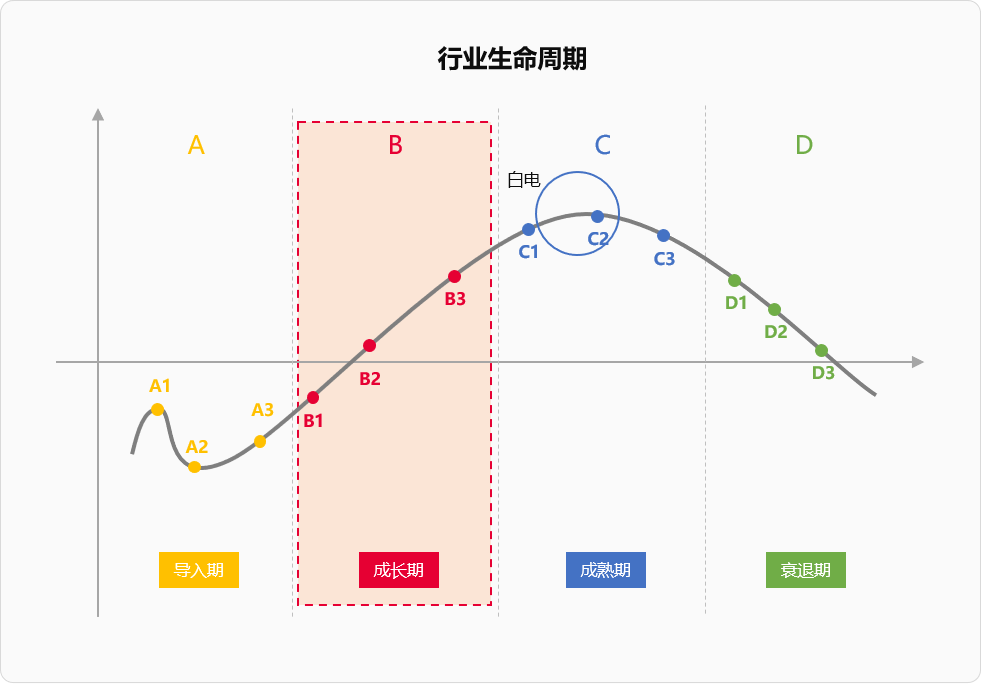

纵向来看,不是每个行业和公司都适合用后视镜去看的,我们甚至认为,绝大多数公司是不能用后视镜去看的,比如周期性行业,盈利波动很大,很难弄清楚未来十年究竟会如何;还有科技行业,因为科技需要不断创新,一旦掉队,可能什么都没有了,因此一般的科技型企业,也很难看清趋势。

从行业的维度来看,能用后视镜看的这一小部分公司主要集中在大消费行业里。相对而言,大消费行业就比较容易看清楚未来趋势,尤其是品牌消费未来十年大的趋势最容易看清楚。

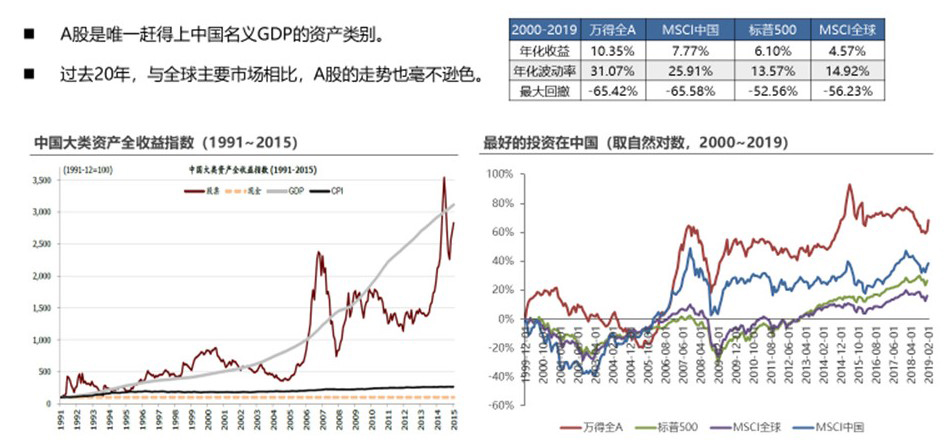

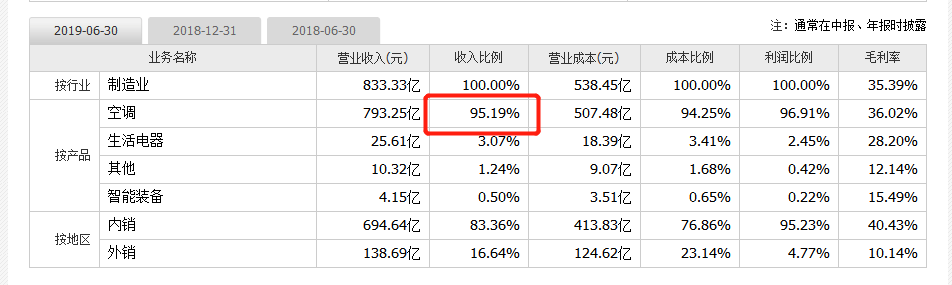

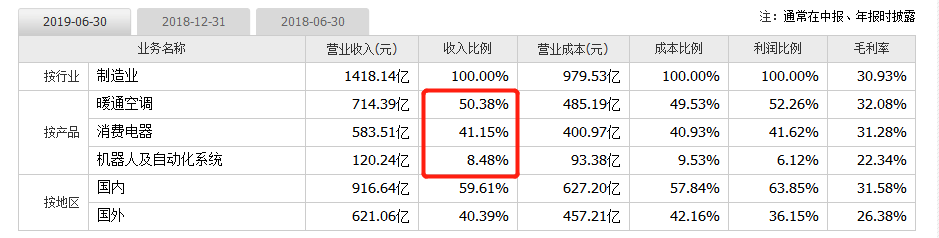

比如白电和高端白酒行业,我们用后视镜看到其过去十年表现很好,也同样有理由相信它们在未来十年表现也会不错,因为这两个行业的竞争格局已经很稳定,品牌也深入人心,龙头公司先发优势非常明显。消费者不管是用空调、冰箱还是洗衣机,首选的品牌就是那么几家,同理,在消费升级的背景下消费者如果想喝点好酒,脑海里首先浮现出来的也就是那么几种白酒,很难想象未来某一天会突然出现一个行业颠覆者,把白电和高端白酒目前这几个领头羊给颠覆了。

横向来看,有些行业可以在不同国家和地区复制,有些行业就不行。例如保险行业,大家都很熟悉的“戴维斯双击”这个专业术语来源于靠保险股起家、打破了“富不过三代魔咒”的戴维斯家族。

老戴维斯以妻子的5万美元嫁妆做投资本金,在其88岁离世时创造了9亿美元的财富,历时47年,年化复利回报达23.18%;家族第二代谢尔比掌管的基金,20年中有16年战胜标普500指数,累计收益37.9倍,年化复利回报19.9%,超越同期标普指数4.7%的表现;家族第三代克里斯掌管的基金,1995年到2013年年化复利回报11.95%,同期标普表现为7.61%。

值得一提的是,戴维斯家族三代都钟情保险股,他们不仅以保险股起家,更是分别于不同时点在美国、日本、韩国复制,在不同国家的资本市场上投资保险股,都取得了非常丰厚的回报。由此看来,保险行业就适合用后视镜来看。

用后视镜看企业软实力

除了行业的维度,后视镜还有一个用处就是看企业组织、文化和管理团队等软实力,我们是实业出身,因此特别注重实地调研以及同企业管理层的沟通交流。

实业经历告诉我们,并不是每个行业都像茅台那样天生丽质、产品供不应求的,大多数行业都在同质化竞争的红海里搏杀,利润率很低,企业最终能跑出来靠的往往是组织文化、管理层等软实力,而这些不是一朝一夕的。

从后视镜看公司的时候,我们会看到它过去的企业风格、企业文化、看它的管理团队是否能把过往的战略延续下去,也就是看其成功的基因,如果说这种基因让企业过去成功了,那么如果基因不变,未来继续成功的概率也是很大的。

具体来说,用后视镜看公司的过往,更多的是能真实地反应企业的过去实际的经营情况以及管理层管理水平、企业文化等,其中实际经营情况反应的是企业盈利模式的健康程度,毛利率、净利率等财务数据就是对此的直观反映;至于管理层的维度,后视镜其实可以看到企业管理层过去的战略规划是否能落实执行、管理层的风格是比较激进还是稳健保守,企业文化是怎样的等等软实力。

最后,我们想说的是,后视镜只是一个工具,有没有效果要看怎么用,一旦用好了,会有意想不到的效果。虽然过往有不少使用后视镜获得投资成功的案例,但我们还是强调,后视镜不能轻易使用,而且需要根据不同的需求和望远镜、显微镜组合起来用,因为世界上没有哪个工具能包打天下。